BRASÍLIA – O Tribunal de Contas da União (TCU) pautou para esta quarta-feira a primeira análise sobre o plano de privatização da Eletrobras.

O governo corre contra o tempo para ter o aval da corte e conseguir fazer a operação até maio do próximo ano, prazo definido pelo Executivo como limite para a venda da estatal, de acordo com fontes da Esplanada dos Ministérios.

Seria a mais importante privatização da gestão Jair Bolsonaro, que conseguiu se desfazer de poucas empresas estatais, uma das principais promessas do ministro da Economia, Paulo Guedes.

Há uma resistência de integrantes do tribunal em analisar o processo dentro dos prazos planejados pelo governo, o que pode inviabilizar a privatização no próximo ano. Essa resistência, porém, não é unânime e, neste momento, a tendência é de a privatização avançar na corte. Ainda haverá uma segunda análise sobre o assunto, que só deve ser pautada para janeiro ou fevereiro.

TCU fará outras análises

O tribunal vai julgar impactos setoriais, para o consumidor e para a União da privatização. Na prática, será avaliado o bônus de outorga que a Eletrobras precisará pagar ao governo pela renovação dos contratos de usinas hidrelétricas.

Esse bônus será repassado para o Tesouro Nacional (R$ 23 bilhões); para diminuir o repasse da alta de custo de energia nas contas de luz (R$ 30 bilhões); e para a recuperação de bacias hidrográficas.

Sem a operação, não haveria recursos para o governo derrubar o aumento previsto para as tarifas de energia no próximo ano, na casa de 20%. A intenção é transferir parte da arrecadação para a Conta de Desenvolvimento Energético (CDE), que é abastecida com recursos das contas de luz.

Sem necessidade de aportes dos consumidores no fundo, as tarifas podem subir menos.

A privatização da Eletrobras também prevê que a empresa faça aportes de cerca de R$ 8 bilhões para revitalização da bacia hidrográfica do Rio São Francisco, de rios que passam por Minas Gerais e Goiás, e recursos para a geração de energia na Amazônia.

Essas são demandas antigas de políticos que só serão efetivadas com a capitalização da empresa.

A análise de quarta-feira, porém, não é conclusiva. Mesmo que o tribunal dê aval a essa etapa, ainda há detalhes que precisam ser votados pelos ministros do TCU. Até fevereiro, o tribunal vai analisar a privatização em si. Só com essas duas autorizações é que será possível seguir com a capitalização.

Um despacho do ministro Aroldo Cedraz, relator do processo, ao qual o GLOBO teve acesso, informa que o corpo técnico da instituição identificou uma precificação errada que apontaria para uma subavaliação de ativos, em suas contas, de R$ 16,2 bilhões.

Desse total, R$ 5,6 bilhões já foram reconhecidos pelo Ministério de Minas e Energia (MME), que se comprometeu a promover as devidas correções nesta parcela.

Além disso, o despacho pede mais informações sobre o aporte de recursos pela Eletrobras à CDE. Cedraz ressaltou que o tempo de tramitação do processo no TCU não está inviabilizando o cronograma do governo federal para fazer a desestatização da Eletrobras.

O modelo da privatização prevê transformar a companhia em uma corporação, sem controlador definido, após uma oferta de ações que não será acompanhada pela União.

Caso a oferta primária não seja suficiente para reduzir a participação direta e indireta da União para 45% ou menos do capital votante, poderá ser feita uma suplementação da oferta com a venda também de ações da própria União (oferta secundária).

A União deve continuar como principal acionista, mas sem controle.

O governo trabalha para que seja possível lançar as ações até o dia 13 de maio. Depois disso, a avaliação é que ficará difícil privatizar a empresa no segundo semestre, em plena campanha eleitoral. Por isso, corre contra o tempo para conseguir o aval definitivo do TCU.

Processo é lento

Técnicos envolvidos no projeto temem que o preço das ações caia conforme a data do leilão vai ficando mais distante da meta original, de fevereiro de 2022. Os grandes fundos estão mais líquidos no início do ano — e, portanto, com mais apetite para grandes ofertas. E a proximidade do primeiro turno das eleições pode aumentar o prêmio exigido pelo investidor na compra dos papéis.

A privatização da Eletrobras requer um passo a passo e há prazos estipulados para cada ação. É preciso fazer assembleiaa de acionistas (que demora cerca de 40 dias para ser realizada após a convocação) e respeitar as determinações da Comissão de Valores Mobiliários (CVM) e da SEC, que regula o mercado de ações dos EUA — a Eletrobras tem ações negociadas em Nova York.

Como se trata de lançamento de ações, não é como um leilão tradicional. É preciso respeitar prazos de divulgação de balanços, períodos de silêncio e da volatilidade do mercado.

- Statement of Rejection of the Contract Between the Ministry of Mines and Energy (MME) and the Jorge Lacerda Thermal Power Complex

- Oficina em São Paulo discute transição energética e o futuro da Petrobras

- Nota de Repúdio ao contrato entre o MME e o Complexo Termelétrico JORGE LACERDA

- Nova versão do Monitor Amazônia Livre de Petróleo e gás revela dados inéditos e funcionalidades ampliadas

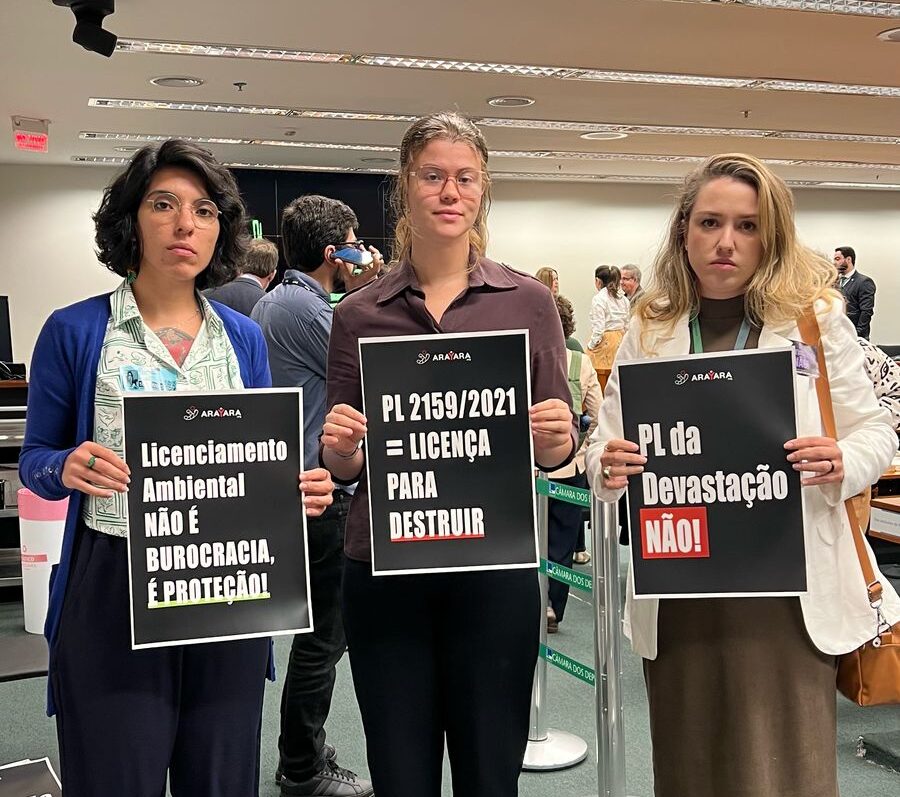

- Audiência pública na Câmara escancara retrocessos do PL da Devastação e expõe impasses entre órgãos ambientais